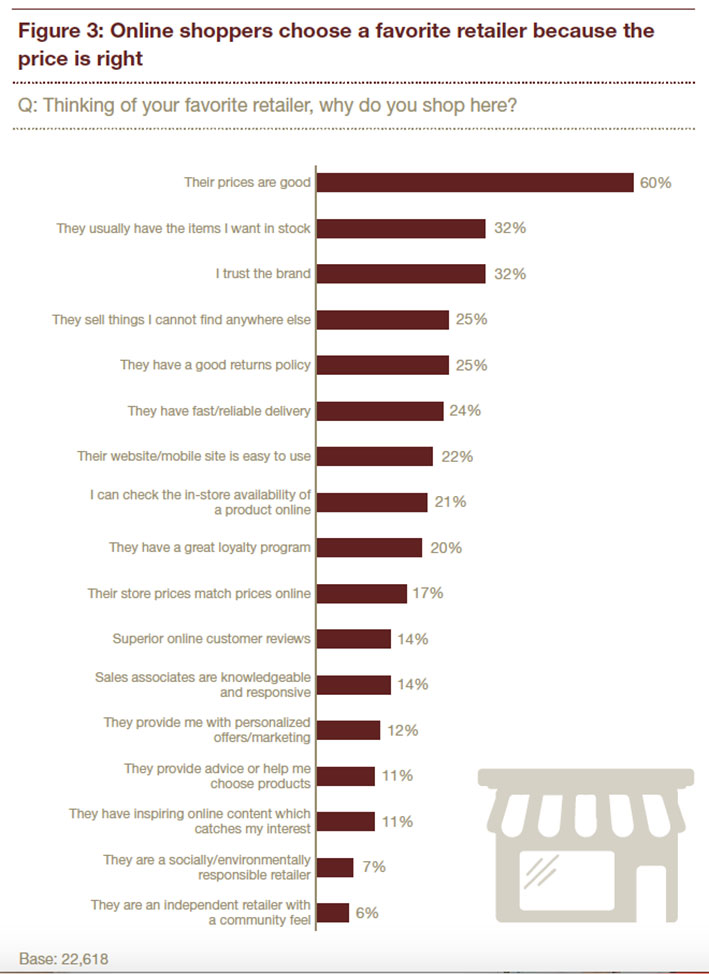

Marzo 2016. Quali sono i principali item di ricerca che il consumatore predilige negli acquisti on line? Alcune risposte sono contenute nello studio che PWC ha realizzato recentemente su 23.000 consumatori di 25 paesi sulla percezione del cambiamento in atto.

Ovviamente il prezzo fa la parte del leone. Bisogna però interrogarsi sugli altri item, soprattutto rapportandoli con le vendite dei negozi fisici.

Le rotture di stock

Il ruolo dello stock è evidente ed è al secondo posto. Le rotture di stock sono infinite, anche fra i leader del retail fisico, e, a parere di RetailWatch, sottovalutate e mai studiate a sufficienza. In teoria le rotture di stock non ci sono o non sono così evidenti come a passare davanti a un lineare fisico, al limite l’operatore on line allunga i tempi di consegna. Il problema è ovviamente soprattutto logistico e coinvolge l’intera filiera, ma siccome le vendite dell’e-commerce stanno partendo, quello delle rotture di stock è un problema che prima o poi dovrà essere risolto o ridimensionato a valori piccoli.

La fiducia nel brand del retailer

Questo capitolo è delicato. Nei negozi fisici dove le promozioni spostano percentuali elevate di clienti da una insegna all’altra la fedeltà è per forza ridotta, visto che un consumatore medio frequenta 3,4 negozi per volta. Oltretutto gli assortimenti, com’è facile controllare, si assomigliano molto fra di loro: produrre fedeltà in un simile contesto non è facile. Però il dato ricavato da PWC deve far riflettere proprio in vista di cambiamenti radicali di scenario.

Lasciamo perdere gli item di ricerca legati ai temi logistici.

Il sito facile da navigare

È il settimo item per la preferenza delle vendite on line. È vero che mettere in ordine, riordinare un sito on line è più facile e meno costoso rispetto a un ipermercato di 10.000 mq, però il consumatore, in ottica di multicanalità, lo fa rilevare. L’ergonomia degli spazi fisici, contrapposta alla facilità di navigazione dell’on line, è perdente, con corridoi ingombri di promozioni, merce messa fuori posti, imbuti di percorrenza voluti ostinatamente. Da pensare.

Programmi loyalty

I volumi di programmi loyalty sono in contrazione. Solo chi ha investito molto negli anni passati (Esselunga) può ragionare ancora sulla loro valorizzazione. Altri retailer fisici stanno pensando di abbandonarli o ridimensionarli, almeno nelle versioni conosciute. Invece nell’on line contano, eccome.

La tabella sfata poi alcuni luoghi comuni come ad esempio la sostenibilità, ampiamente ridimensionata nell’on line, o la personalizzazione, data per scontata dai programmi di CRM, ma ampiamente sottolineata dalla pubblicistica.

Fonte: PWC Total Retail Global Report 2016

Prodotti in stock e fiducia nel brand spingono l’on line

Data:

Prodotti in stock e fiducia nel brand spingono l’on line